金融機関にお金を預けていると、金利の合わせた利息をもらうことができます。

しかし、発生した利息がそのまますべてもらえるかというとそうではなく、一定の基準の税金が発生します。

せっかく増えたお金が減ってしまうのはもったいないですよね。

いったい、利息の税金がいくら取られてしまうのか。また、税金が取られない貯金があるのかを解説します。

貯金利子の計算方法

銀行口座にお金を預け入れていると、定期的に預金利息としてお金が増えます。

銀行が、私達が預けた預金に対して利子を支払っているわけです。

預金利息の計算は、日割り計算の方法が用いられています。

毎日、銀行の営業時間終了時点の残高に対して、利息を計算して合計するしくみです。預金残高に年利を乗じて365で割ると、その日の利息が算出されます。

例えば、口座残高が100万円で年利が0.05%の場合は以下のよう計算し、1日分の利息が1.34円ということが分かります。

100万円 × 0.05/100 ÷ 365≒ 1.34

お金を下ろすなどして残高が減った日には、少なくなった残高を基準にして計算されます。

入金や振込などで、残高が増えた日に関しても同様です。

残高が120万円の日には、上の式の100万円の部分を120万円に代えて計算します。

120万円 × 0.05/100 ÷ 365≒ 1.64

普通預金の利息の振り込み

普通預金の場合、預金利息という形で通常は年に2回の利子が支払われ、半年分の利息がまとめて普通預金に入金されます。

預金利息の支払月は銀行によって異なっていて、3月末日と9月末日に設定している銀行が多く、他には2月末日と8月末日の銀行もあります。

利息の支払日は銀行ごとに違っても、利息の計算方法はどの銀行も同じとなっています。

貯金にかかる税金について

税務上、利子は所得の一種として扱われますので、利子として得た金額に対して税金がかかります。

税金の種類は給与などにかかる場合と同じように所得税と住民税です。平成49年までは復興特別所得税として「0.315%」がかかります。復興特別所得税は、東日本大震災の復興の財源に充てる税金です。

預金利息にかかる所得税と住民税は、給与にかかる税金と税率が異なります。

所得税は15%、住民税は5%です。

復興特別所得税は、給与所得や事業所得の場合にも、所得税の2.1%分の税率が適用されているもので、利子所得の場合も同じように扱われます。15%の2.1%ということで0.315%です。

合計で利子として得た金額の20.315%を税金として納めます。この税率は利息の金額や他の所得の金額にかかわらず一定です。

利子所得に対する税率

所得税15% + 復興特別所得税0.315% + 住民税5% = 合計20.315%

貯金にかかる税金の払い方

預金にかかる税金は、特に個人で確定申告などの手続きをしなくても問題ありません。

源泉分離課税という扱いで、給与所得や事業所得に合計せず、預金にかかる分だけ別に分けて課税する仕組みです。さらに、税額の計算や納付手続きも銀行が行ってくれます。

これまで預金利息に税金がかかることを知らなかった人でも、特に何かをする必要はありません。口座に預金利息として振り込まれている金額は、既に税金を差し引いた金額になっています。

銀行によっては通帳の摘要欄などに、税金の内訳を記載しているところもあります。自分の持っている通帳を確認してみるといいでしょう。

税金のかからない貯金

例外的に税金がかからない貯金として、財形住宅貯蓄と財形年金貯蓄が挙げられます。

どちらも、労働者が勤務先企業の協力を得て行う積立です。

財形住宅貯蓄は住宅資金を貯める目的で行い、財形年金貯蓄は老後の生活費を蓄える目的で行います。給料やボーナスが支給される際に一定額を天引きすることで積み立てる仕組みです。

財形貯蓄は、元利550万円までにかかる利子が非課税になる優遇措置が設けられています。

この元利550万円は、財形住宅貯蓄と財形年金貯蓄の両方を合わせた金額です。

財形住宅貯蓄は、払い出し要件が住宅の建設やリフォームなどに限定されています。

払い出し要件を満たさない場合でも引き出し可能ですが、利息が非課税ではなくなります。

過去5年間に非課税として扱われた分の利子にかかる税金を、支払わなければなりません。

例外として災害で被害を受けた場合や、失業した場合など払い出し要件を満たさなくても非課税のまま引き出し可能です。

財形年金貯蓄は、60歳以上になると引き出しできます。

60歳前に引き出す場合の扱いは財形住宅貯蓄と同じです。

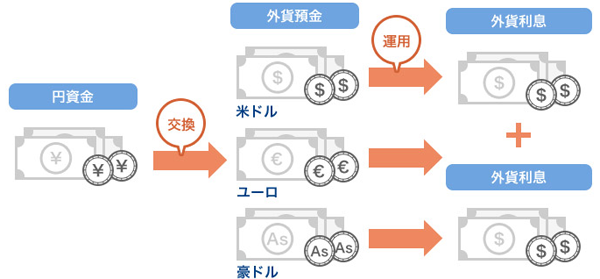

外貨預金の場合

(引用元:山形銀行)

外貨預金を持っている場合でも、国内の金融機関を利用しているのであれば、利子所得にかかる税金の手続きは金融機関が行ってくれます。

税率も国内の金融機関と同じです。

一方、海外の金融機関を利用している場合は、自分で確定申告をする必要があります。

外貨は常に値動きしています。

外貨預金を持っていると、為替差損益も税金の対象になる点に注意しましょう。

ただし、含み益だけ発生している場合にはまだ確定した利益ではないため、税金がかかりません。

外貨を売却して、日本円に換えたときに初めて利益が確定し税金の対象になります。

数年前に外貨を購入し、今年に売却して差益が発生していた場合、今年の分の税金という扱いになります。

為替差益は雑所得という扱いで、雑所得は年間で20万円を超えた場合には確定申告が必要になり、納税義務も発生します。

しかし、20万円未満なら申告不要で納税義務が発生しません。

利子と異なり分離課税ではないので、給与所得や事業所得など他の所得に合算します。

税率は合算した所得によって異なります。

また、為替差損が発生した場合には、他の雑所得から差し引くことが可能です。

しかし、給与所得や事業所得など他の種類の所得から差し引くことはできませんので注意しましょう。

障害者等のマル優(非課税貯蓄)制度

障害者手帳の交付を受けている人などを対象に、利子所得に関して税制上の優遇措置を受けられるマル優と呼ばれている制度があります。

対象となる人は、障害者の他に遺族年金受給者や寡婦(寡夫)年金受給者、児童扶養手当受給者などです。

マル優制度を利用すると、350万円までの元本に対する利子所得が非課税になります。

所得税も住民税もかかりません。

マル優制度を利用するには、対象者に該当するだけでなく、手続きを済ませておく必要があります。

手続きは障害者手帳など、マル優の対象者に該当していることを証明できる書類を用意して、金融機関の窓口で行えます。

マル優制度は、1つの金融機関だけでなく複数の金融機関で利用可能です。

手続きを行う際に、金融機関ごとの非課税枠の設定を行います。

例えば、近所の地方銀行に200万円、ゆうちょ銀行に150万円のような具合です。

非課税枠を超えて預け入れている部分の利息に関しては、通常通り税金がかかります。また、実際の預入額が非課税枠を下回っても問題ありません。

貯金にかかる税金の基礎知識

みなさんが日常的に活用している、普通預金や定期預金でも発生した利息には必ず税金が発生します。

ただでさえ金利が低いのに、その利息にさえ税金がかかってしまうのは悲しいですが、こればかりはどうしようもありません。

貯金は、将来のためにコツコツを元金を貯める為と割り切った方が良いかも知れません。

貯金と投資のどちらの場合でも、発生した利益に対して税金がかかります。

それぞれで課せられる仕組みが異なっています。

また、利用する資産運用を投資で行う場合は、それぞれの金融商品によって課税方法や損失が発生した場合の通算方法が異なります。

利益をしっかりとムダなく確保するために、税金のしくみを理解しておきましょう。

貯金の利息に対する税金

貯金の利息は、原則として税金を支払わなければなりません。

発生した利息に対して20%(所得税15%+住民税5%)の税金が源泉徴収されて、課税が終了するしくみです。

利息から税金が引かれてから預金に反映されるので、納税などの手間はかかりません。

投資の利益に対する税金

株式投資などの売却益や配当金にも、税金がかかります。

税金を納める方法には大きく2種類があり、一つが自分で確定申告をして納税する方法です。

もう一つが、証券会社が売却益の計算を行って源泉徴収して納税してくれる方法です。

一般口座や特定口座の違い、それぞれのメリット・デメリットを確認しておきましょう。

投資の非課税制度

NISA(ニーサ)とは一定の条件を満たす事で、上場株式・投資信託の売却益や配当金・分配金が非課税になる優遇制度です。

例えば、20万円の売却益が出た場合、一般の課税口座では20.315%の4万円の課税が課せられるのに対して、NISA口座での取引では、20万円をそのまま受け取ることができるお得な制度です。

投資を行うのであれば、お得な非課税制度を有効活用しましょう。

(※復興特別所得税・・・平成25年1月1日から平成49年12月31日までの25年間は、所得税額に2.1%の税率を乗じた金額を復興特別所得税として収める必要があります。)